炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

(来源:华泰证券研究所)

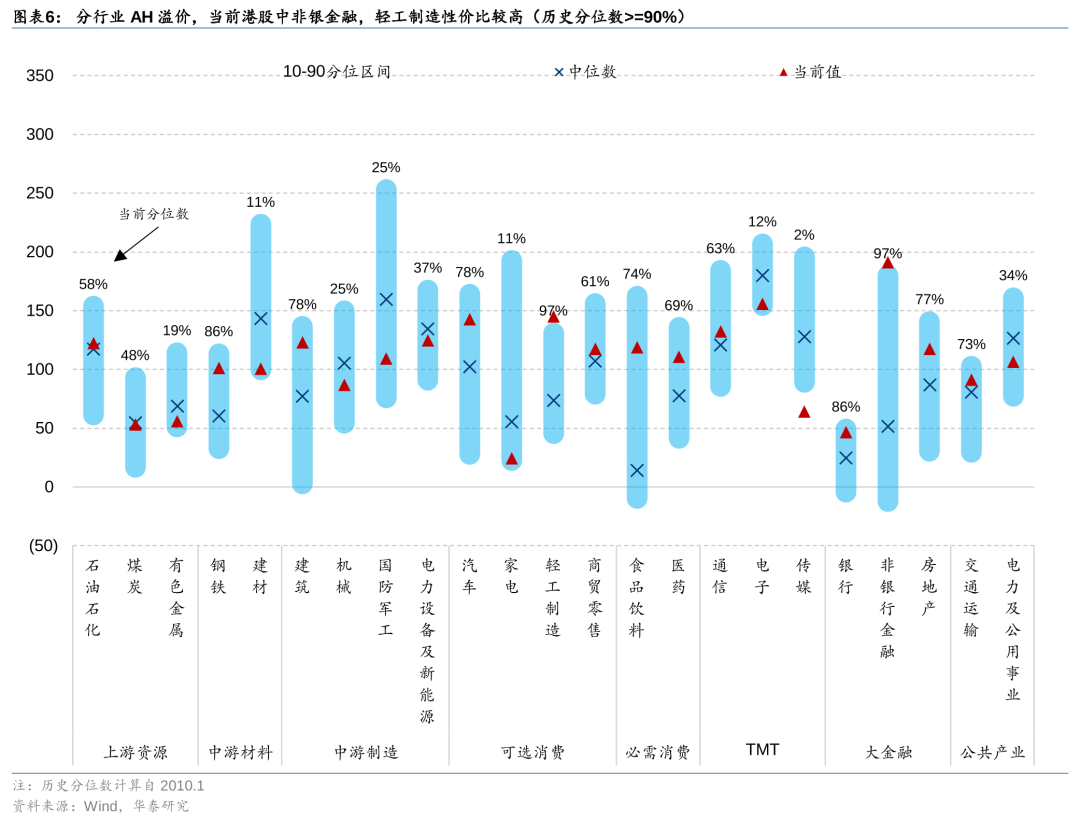

8月以来,离岸人民币权益资产走出独立行情,投资者关注港股本轮超额收益的持续性及高度。我们认为,AH溢价是两地相对收益空间的重要指征,年初至今AH溢价均值回归策略能有效提高组合风险收益比。AH溢价受全球流动性、中国名义增速与全球地缘政治环境等的综合影响,联储开启降息周期之际,美元指数波动中枢从105回落至100附近。美元流动性压力的边际缓和,或带来AH溢价合理中枢的小幅下移(约至140),新的合理波动区间或为135-145,意味着当前约147的溢价水平或依然低估港股的配置价值。板块配置方面,建议沿ROE寻找线索,如互联网、制药、公用/电信。

业绩、估值与资金面三大驱动力或仍能支持港股相对收益行情

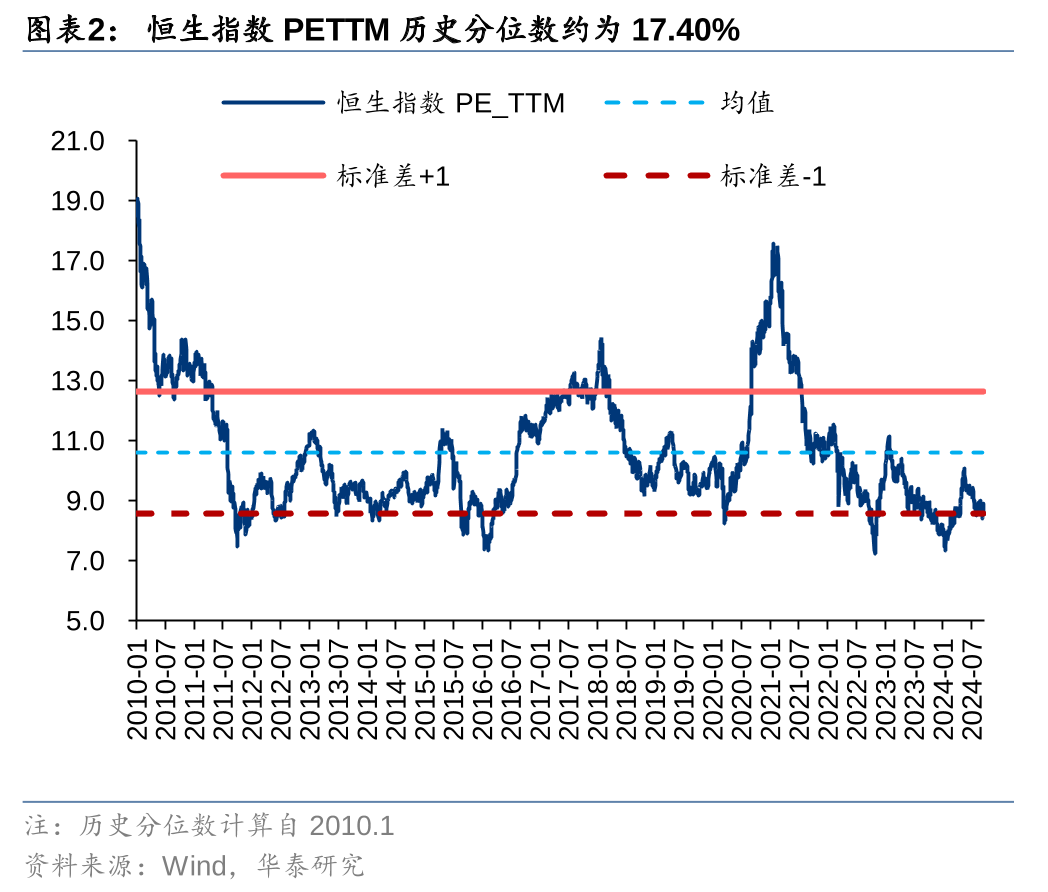

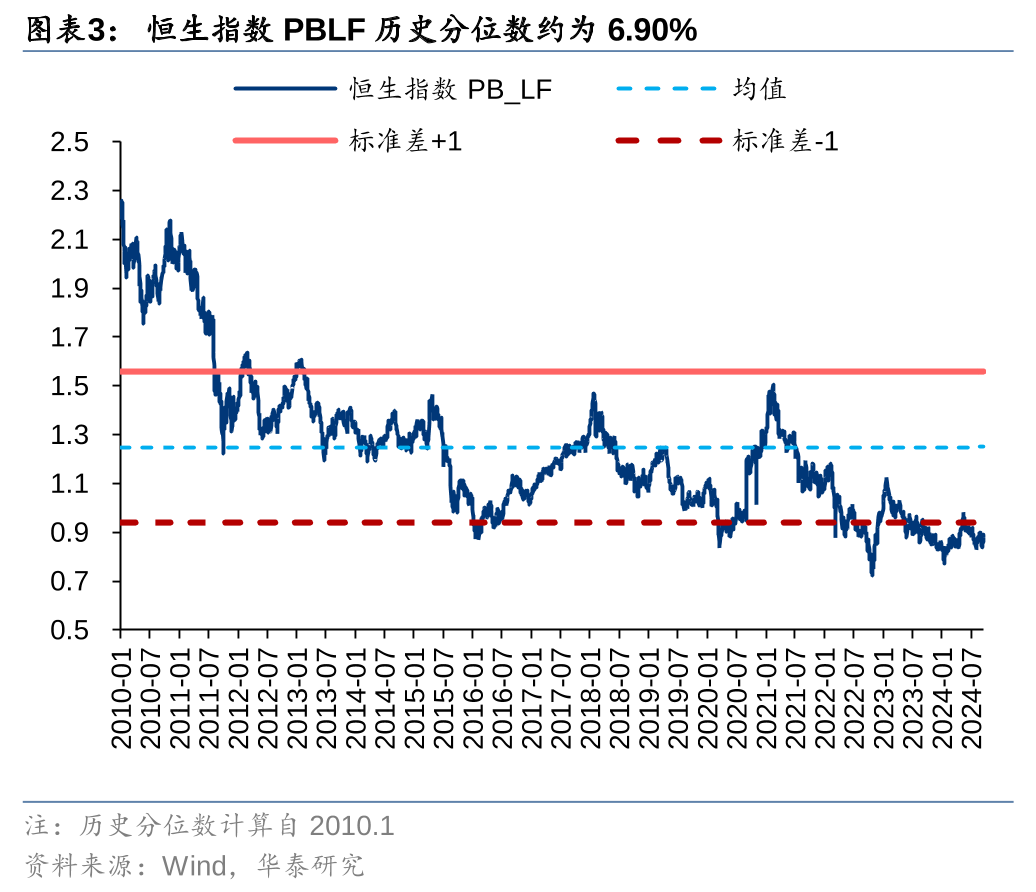

我们此前指出港股相对A股超额行情的三大驱动力,当前持续验证:1)分子端,港股中报盈利增速与ROE TTM继续上行,背后是港股产业结构特点和新经济龙头alpha等因素;此外,MSCI 中国指数 24E EPS彭博一致预期8月以来出现明显回升迹象,且强于沪深300;2)估值面,当前AH溢价显示港股或具备明显性价比优势,尤其在降息周期开启后;3)资金面,空头平仓与南向共同助力市场微观流动性改善,海外risk-off情绪减弱亦使得部分外资重返港股。

如何看待港股相对收益行情空间?以AH溢价为锚

第一,当前AH溢价(约147)隐含的宏观预期约为(地产销售同比-20%,美元指数约105-106);注意到今年年内美元指数高位亦在106-107水位,考虑降息周期的开启或至少标志着美元短期压力顶或已结束,当前AH溢价水位隐含的宏观预期在降息周期开启的背景下或过度悲观。第二,若以当前25年底美元指数的彭博一致预期(约99)作为降息周期中美元指数新中枢位、结合地产销售同比-20%的中性假设,则中期AH溢价的新中枢或约140,往前看港股较A股或仍有一定的超额空间。

南向流入继续维持较高水位,空头交易目前亦处于中性位置

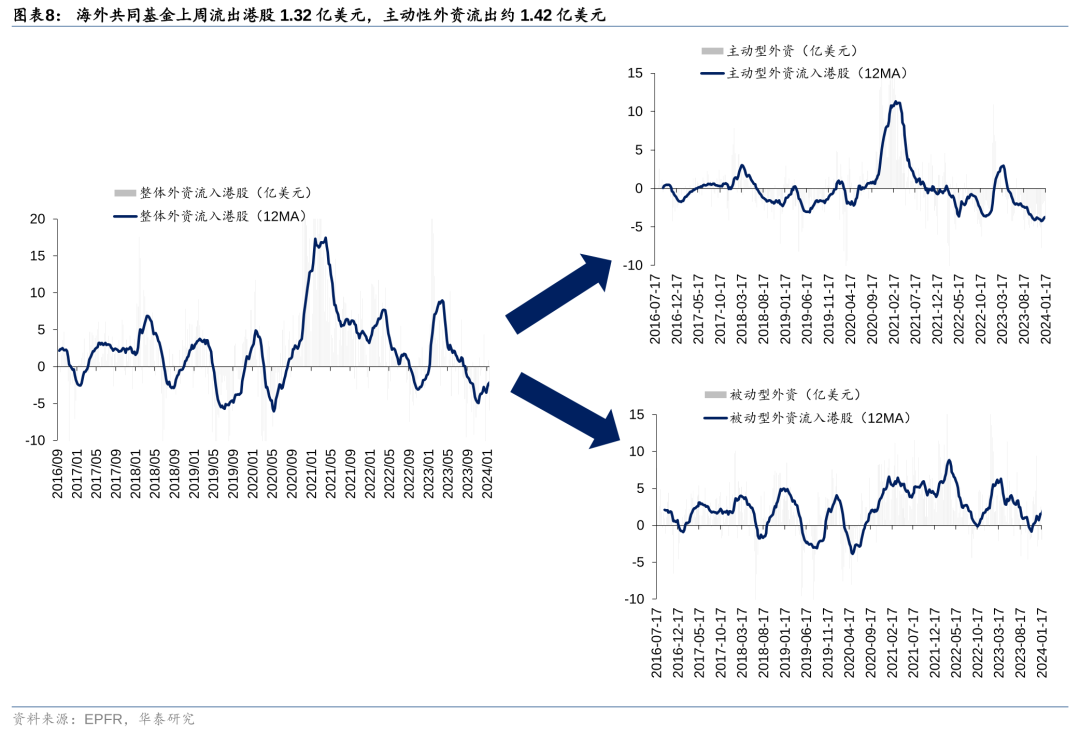

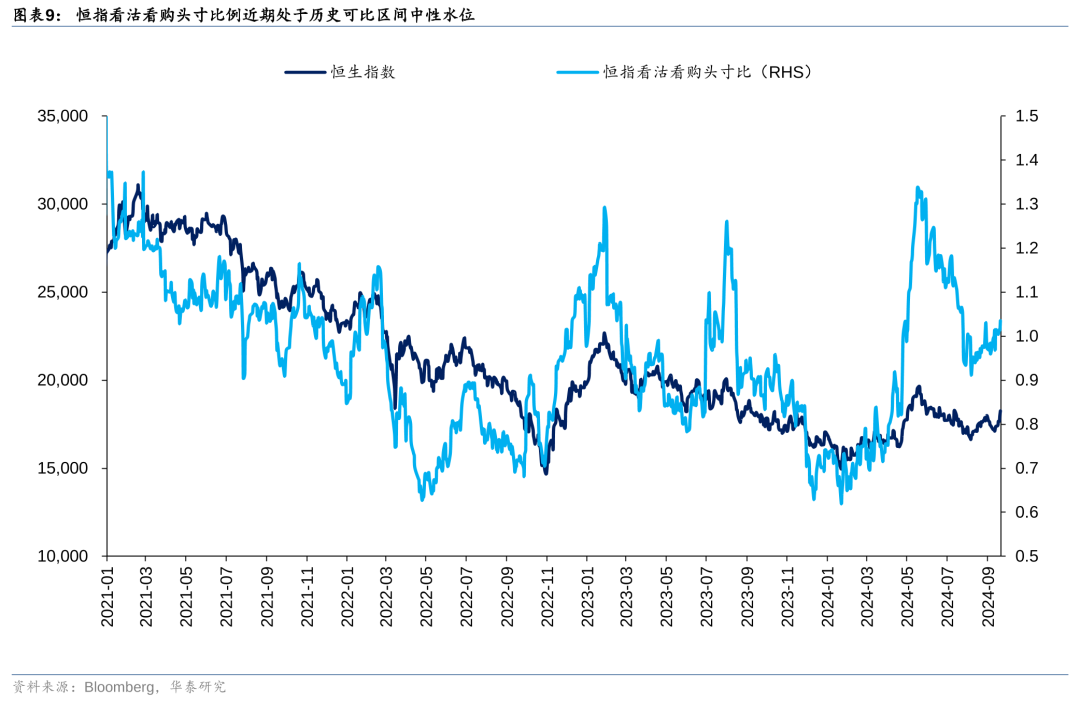

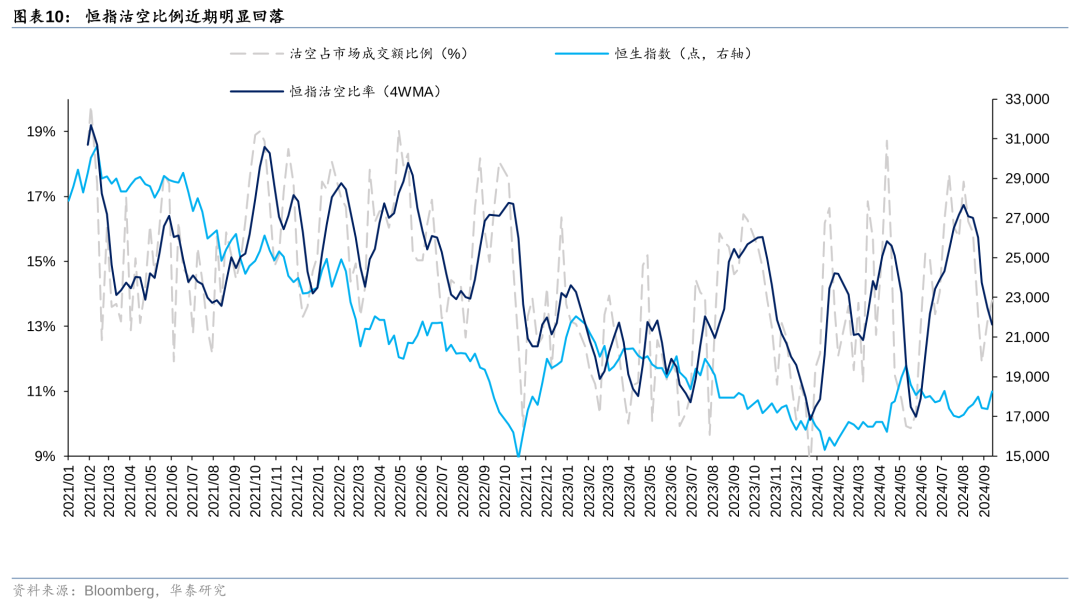

南向上周净流入港股约54亿人民币(前值约115亿人民币),行业来看商贸零售(含阿里)、银行与房地产为主要流入行业。外资上周净流出1.32亿美元,较上上周3.45亿美元明显收敛,其中被动外资再度转为流入。往前看,降息周期背景下美元流动性边际趋松或持续助力港股市场流动性改善。上周产业资本回购金额约69亿港元,虽较前值(114亿港元)有所回落但仍处高位。上周周平均恒指沽空交易占比约13.8%,参考历史行情若沽空交易占比低于10%则港股短期行情或有见顶风险。目前空头交易仍处于中性位,或意味着行情仍在中继、尚未接近短期顶部位。

配置建议:沿ROE寻找行业配置线索

当前已披露的海外中资股1H24财报初步验证了我们在港股中期策略中的“本手”配置观点:电信/公用事业/软件与服务/零售业或存在业绩韧性。此外,中报业绩中新消费板块亦出现新的亮点:三大alpha推动创新药/运动服饰/休闲商品ROE明显上行。因此,我们结合中期策略与中报业绩更新港股配置观点,沿ROE寻找行业配置线索:具备较稳定ROE的公用事业/电信;因降本增效、持续回购/主动补库、景气改善从而具备较强ROE的软件与服务/零售业;因创新药出海/降本增效ROE有望迎来底部拐点的制药板块。

风险提示:国内经济复苏不及预期;联储收水力度超预期。

正文

资金面

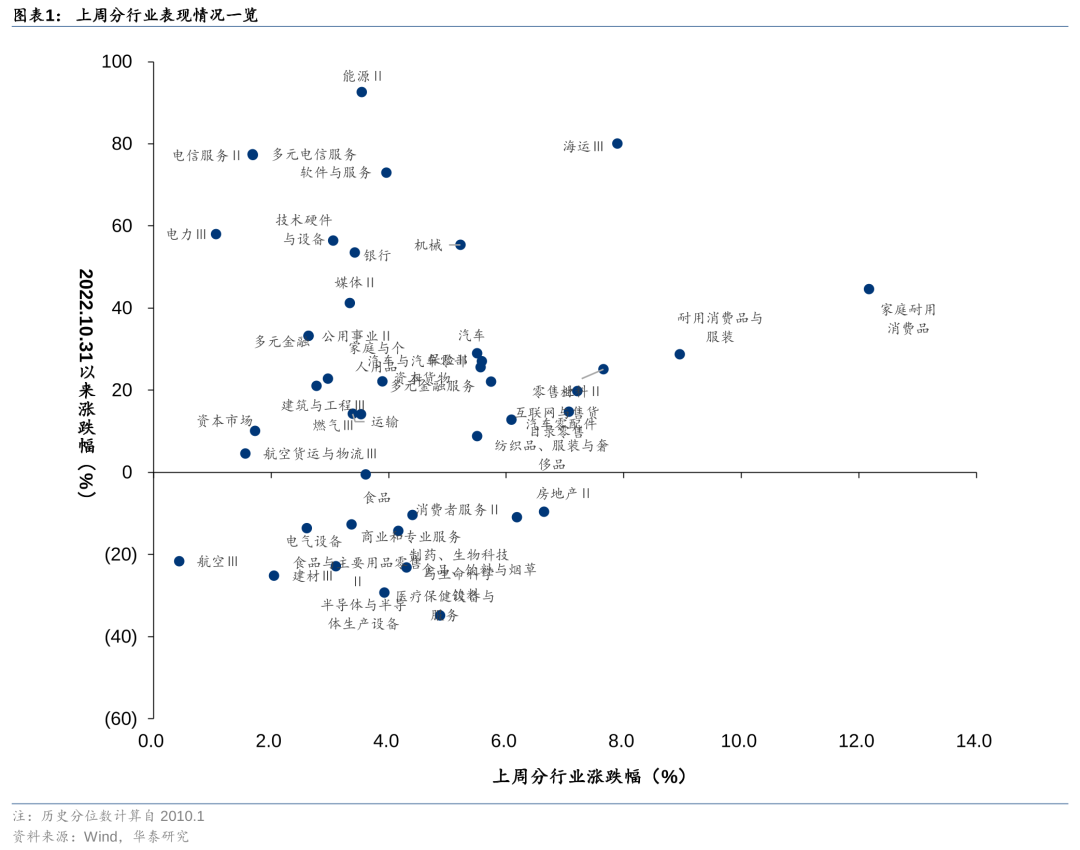

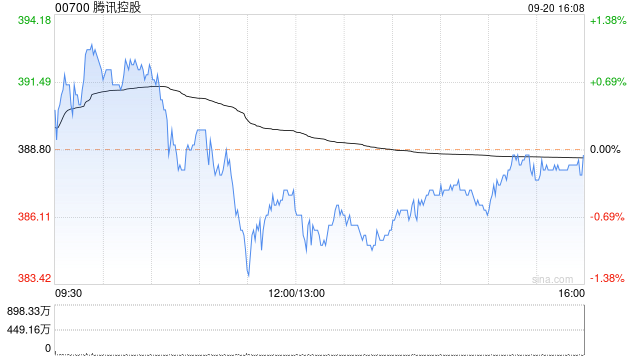

港股市场表现

港股主要指数估值水平

AH溢价情况

南向资金

外资动向

空头头寸

产业资本

风险提示

1)国内经济复苏不及预期:若国内经济复苏不及预期,则港股下行风险加剧;2)美联储收水超预期:若美联储收水超预期,则对贴现率拐点的研判有失效风险。

全部评论

留言在赶来的路上...

发表评论