炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:证券日报之声

9月19日下午,人民币对美元汇率快速拉升。Wind数据显示,截至当日16时(下同)记者发稿时,在岸人民币对美元汇率报7.0701,较前日收盘价上涨192个基点,当日盘中最高探到7.0605。更多反映国际投资者预期的离岸人民币对美元汇率报7.0721,较前日收盘价上涨231个基点,当日盘中最高探到7.0604。拉长时间看,截至9月18日收盘,三季度以来在岸、离岸人民币对美元汇率分别升值2.43%、2.80%,表现强势。

“就人民币汇率而言,当前主要受两个因素牵动:一是美元走势,这会造成人民币对美元汇率被动升值或贬值;二是国内宏观经济走势,决定了人民币内在升值或贬值动能。”东方金诚研究发展部总监冯琳在接受《证券日报》记者采访时分析,其中,美联储降息后,对人民币汇率的影响主要通过美元走势来体现,而这又主要取决于接下来的降息节奏。如果美联储降息节奏较快,超出市场预期,美元指数有可能跌破100,人民币对美元汇率将向7.0方向靠拢,不排除短期内回到“6字头”的可能。反之,若降息节奏较缓,美元指数波动有限,人民币对美元汇率将保持基本稳定。

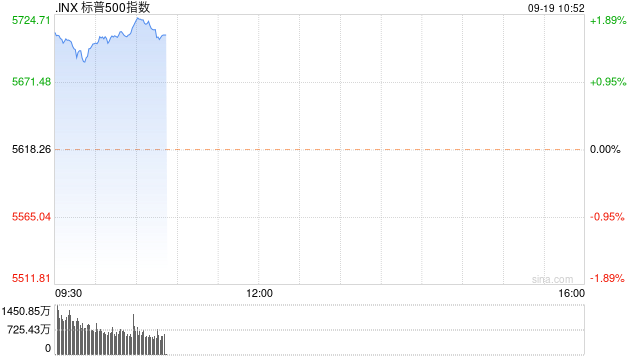

北京时间9月19日凌晨,美联储宣布将联邦基金利率目标区间下调50个基点至4.75%—5.00%,为2020年3月份以来的首次降息。此前市场对美联储9月份进入降息通道已有预期,不过50个基点的非常规降息幅度超过了此前预期。截至9月19日16时记者发稿时,美元指数报100.7112,较9月18日收盘价跌0.23%。拉长时间看,截至9月18日收盘,三季度以来美元指数已贬值4.63%。

冯琳表示,整体上看,美联储启动降息初期,美元指数会面临一定下行压力,特别是在欧洲央行降息步伐偏缓,日本央行还有可能加息的背景下。这会导致人民币对美元有被动升值趋势,短期内汇市情绪也会偏于乐观。

民生银行首席经济学家温彬告诉《证券日报》记者,回顾美联储历次降息周期,降息最有利于美债和10年期中债,其次是黄金,之后是美股,不利于美元。而原油和人民币汇率的走势则是由降息、供求关系、全球经济金融形势、国际地缘政治等多种因素共同作用的结果。考虑到当前美国经济基本面尚有支撑,年内进一步降息幅度或不会太大,美债收益率下行空间预计相对有限。美元指数受降息影响可能依然会震荡走弱,但不排除后续欧元区降息节奏更快而反推美元阶段性上涨。

冯琳认为,近期美元指数已有一定跌幅,当前市场关注的焦点更多放在美联储与欧洲央行和日本央行货币政策的差异上。未来不排除经济基本面对比影响上升的可能,这意味着美元指数会有比较强的韧性,甚至不排除转而上行的可能。

“后续随着美联储逐步降息,人民币贬值压力将进一步减轻。”温彬表示,从美联储历次降息周期来看,人民币汇率走势并没有表现出明显的规律性。近期,美联储降息预期增强,中美利差收窄,叠加日元套息交易反向平仓,企业结汇意愿增强,人民币明显升值。预计年内人民币对美元汇率大部分时间将在7至7.2区间内双向波动,不排除在2024年年底或2025年年初升破“7”关口。

从国内角度看,冯琳进一步分析,稳增长政策效果显现、新质生产力持续较快发展等,都会对人民币汇率形成内在支撑,短期内人民币有望延续7月份以来的强势表现。

全部评论

留言在赶来的路上...

发表评论