界面新闻记者 | 曾令俊

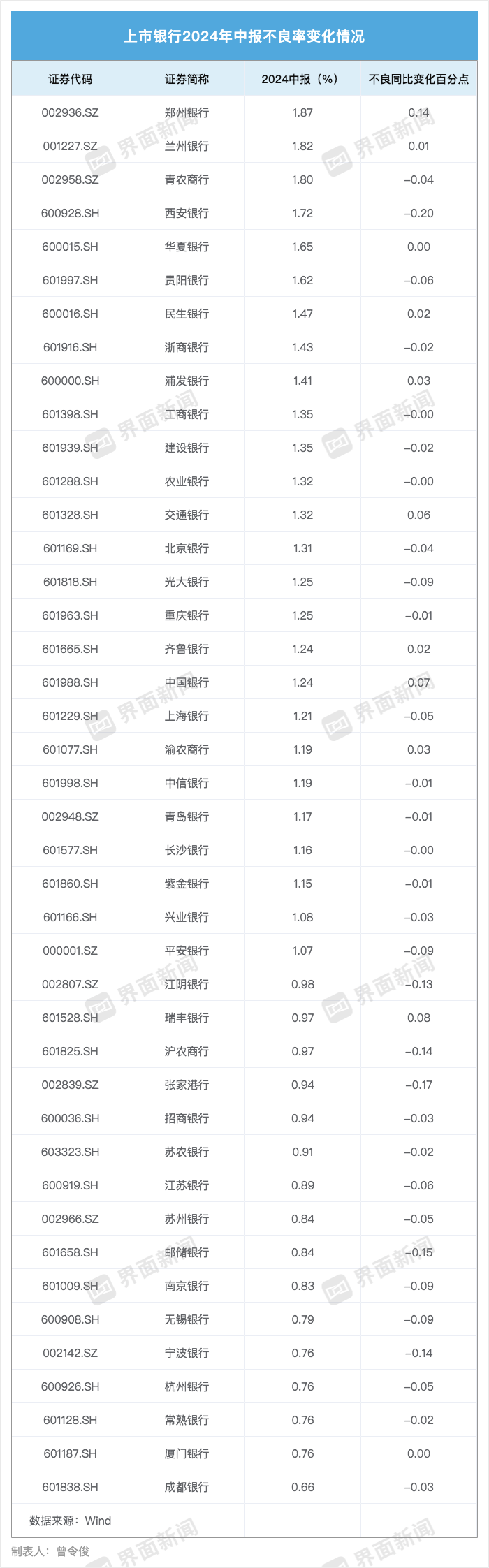

A股42家上市银行年半年披露完毕,备受关注的银行资产质量情况也浮出水面。

据界面新闻记者梳理,2024年上半年,上市银行的不良率总体呈现走低的趋势,资产质量有所好转。19家出现不良贷款余额下降、13家出现不良贷款率走低的情形,多家不良贷款率与前一季度持平。

其中,不良率最高的是郑州银行,为1.87%;最低的是成都银行,为0.66%,两者均为城商行。六大国有银行的不良率均不超过1.5%,邮储银行最低,0.84%。

9月5日,国信证券金融业首席分析师王剑分析称,银行资产质量表现看上去与宏观经济表现不太相符,主要是因为前几年供给侧结构性改革降低了传统产业的负债水平以及近几年银行业加大对存量不良的处置核销,使得借款人杠杆水平降低,房地产等部分领域风险暴露但总体占比不高,再加上银行的信贷投放风险偏好下降,导致银行资产质量整体保持稳定。

资产质量保持稳健

具体来看,六大国有银行不良贷款余额集体走高,不过,除了邮储银行外,其他五家大行不良贷款率均较去年末有所下降。

截至6月30日,中国银行不良率为1.24%,比去年末下降0.03个百分点;建设银行不良率为1.35%,较去年末下降0.02个百分点;工商银行、农业银行、交通银行不良率分别为1.35%、1.32%、1.32%,均较去年末下降0.01个百分点;邮储银行虽然不良率较去年末上升0.01个百分点,但不良率在大行中最低,为0.84%。

邮储银行副行长姚红在谈到整体资产质量时表示,今年上半年,坚持审慎稳健的风险偏好,严格落实“早识别、早预警、早暴露、早处置”要求,加强风险领域的精细化管理,截至6月末,年化不良生成率0.74%,较上年同期下降了0.04个百分点,资产质量相关指标继续处于行业较优水平。

9家股份制银行不良贷款率区间为0.95% -1.67%,招商银行最低,仅为0.95%;华夏银行最高,为1.67%。其中,浦发银行不良贷款率降幅最大,较上年末下降0.07个百分点,为1.41%。

浦发银行表示,报告期内,集团坚持“控新降旧”并举,持续加大存量不良资产处置力度,风险压降成效显著,不良贷款余额、不良贷款率较一季度末实现“双降”。

华夏银行紧随其后,较上年末下降0.02个百分点,为1.65%。平安银行、中信银行、兴业银行不良贷款率均较上年末小幅上升0.01个百分点。

平安银行行长冀光恒在业绩会上表示,该行主动摒弃千亿元级高风险零售资产,给营收带来较大冲击。当前该行零售贷款端的突破主要在压降高风险业务,包括“新一贷”等消费贷,压缩中介获客并建立自营渠道等方面。

17家城商行不良贷款率区间为0.68%-1.87%,下限为成都银行,不良率0.68%;上限为郑州银行,不良率1.87%,有7家A股上市城商行不良贷款率低于1%;10家上市农商行不良贷款率区间为0.91%-1.81%,下限为苏农银行,0.91%;上限为青农商行,1.81%。

9月4日,成都银行召开2024年半年度业绩。该行副行长、董事会秘书陈海波表示,当前经济持续承压,仍然面临有效需求不足、新旧动能转换的阵痛,经营环境复杂性和不确定仍然存在,银行风险管理挑战也在加大,房地产行业市场供求关系已实质转变,上半年房地产的销量跟价格继续回落,整体房地产市场仍处在筑底阶段,房地产领域资产质量未来仍存在一定压力。

但是从拨备覆盖率数据看,上市银行抗风险能力仍有待加强。42家上市银行中,有25家不良贷款拨备覆盖率较一季度环比走低。

风险管理挑战加大

对于资产质量后续的走势,在近日召开的2024年中期业绩会上,多家银行管理层表示,在接下来一段时间里,房地产行业仍处于调整之中,但风险稳定可控。

农业银行副行长张旭光表示,从前瞻指标情况看,农业银行未来生成不良的压力不大,房地产贷款风险保持基本稳定。展望下半年,农业银行对不良保持高度警醒,并有信心保持资产质量长期稳定。

招商银行副行长钟德胜在业绩会上表示,今年上半年关注和逾期贷款有所上升是行业性情况。客观上是部分行业在经济下行的背景下,流动性有进一步的压力,还款出现了一定的逾期情况。例如房地产行业调整仍在持续中,销售尚未完全恢复,客户存在短期流动性方面的压力。

未来的风险点在哪里?

钟德胜认为,下一个阶段,房地产面对的经营环境复杂性和不确定性仍然存在,风险管理的挑战也在加大。

浙商银行行长助理、首席风险官潘华枫表示,部分小微企业和零售客户还款能力仍面临考验。受当前经济环境及房价下跌影响,部分小微企业和零售客户的信用风险上升趋势仍然持续,这也是资产质量面临的风险压力来源之一。

“预测下半年及未来一段时间,不良率、关注率、逾期率估计还会略有上升,但是整个零售信贷的风险是稳定可控的。”招商银行副行长王颖表示。

“2021年以来,经济承压,但上市银行不良贷款率呈现逐步改善趋势,主要是对公领域不良改善贡献。今年以来社融增速回落,且前期小微支持政策逐步退出,银行零售端风险暴露压力明显加剧,零售不良率上行,各项前瞻性资产质量开始波动,预计下半年这一趋势延续并逐步体现在不良率和拨备覆盖率等指标上。”广发证券银行业首席分析师倪军表示。

全部评论

留言在赶来的路上...

发表评论