登录新浪财经APP 搜索【信披】查看更多考评等级

每经评论员 贾运可

8月26日晚间,葫芦娃(SH605199,前收盘价9.49元,市值37.97亿元)公告称,公司向不特定对象发行可转换公司债券的申请未获上交所通过。这是2024年首个被否的可转债发行案例。此次再融资原计划募集资金5亿元,但因公司存在多项问题,最终未能获得监管批准。这一事件引发了市场广泛关注,也凸显了当前资本市场对公司治理和财务管理的更高要求。

首先,从上交所对葫芦娃的质询中可以看出,公司的财务问题并非偶发。无论是预付款大幅增加的合理性、研发投入资本化核算的准确性,还是营业收入增长的真实性,这些都指向了公司在财务管理上的深层次问题。尤其是预付款项的异常增长,早在2022年就已引起了监管的关注,但公司似乎未能有效改善,这也成为此次审核被否的关键因素之一。

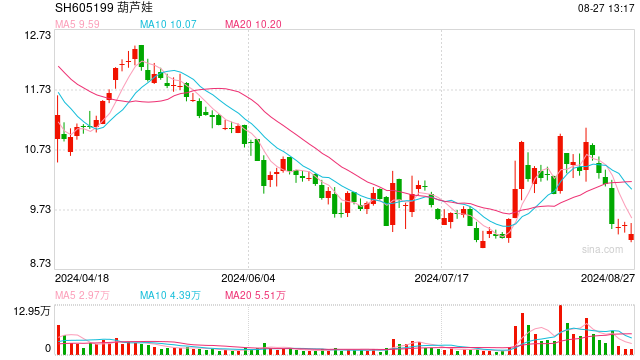

其次,公司在财务管理上的短板不仅影响了其再融资的顺利推进,也使得市场对其未来发展前景产生了质疑。自2020年上市以来,葫芦娃的股价经历了短暂的上涨后持续下滑,而公司盈利能力也未能显著提升。这不仅削弱了投资者对公司的信心,也可能进一步加剧市场的抛售压力。

最后,此次可转债发行被否,提醒其他上市公司必须更加重视财务管理和信息披露的规范性。资本市场的健康发展离不开严格的监管和公司的自律。对于葫芦娃而言,此次再融资受挫是一个警示,公司需要从根本上改善其治理结构和财务管理,才能在未来的市场竞争中站稳脚跟。

总之,葫芦娃可转债发行被否不仅是其自身问题的体现,也反映了当前资本市场对公司治理和财务管理的更高要求。公司必须正视这些问题,及时进行整改,以增强市场信心,保护投资者的利益。

全部评论

留言在赶来的路上...

发表评论