来源:中国经营报

本报记者 樊红敏 北京报道

又一家民营地方资产管理公司(以下简称“地方AMC”)陷入困境。

8月13日,因一笔与小额贷款公司的借款合同纠纷,重庆市民营地方AMC——重庆富城资产管理有限公司(以下简称“富城资产”)被列为失信被执行人,富城资产及其法定代表人同时还收到了限制消费令。

据《中国经营报》记者统计,此前,湖北天乾资产管理有限公司(以下简称“天乾资产”)、国厚资产管理股份有限公司(以下简称“国厚资产”)、宁夏顺亿资产管理有限公司(以下简称“顺亿资产”)、上海睿银盛嘉资产管理有限公司(以下简称“睿银资产”)等多家民营地方AMC已经纷纷陷入困境。

“以国厚资产为代表的民营控股的地方AMC,资本金体量通常较小,受制于此形成了以投资业务、类信贷业务等为主的业务特征,不良资产主业的占比通常较低;而在近年来的经济下行周期中,投资、类信贷等业务通常易爆发信用事件,同时民营系AMC的股东通常难以提供较大的资本支持,我们认为民营AMC整体风险相对较高。”浙商证券研究所近日发布的研报表示。

本报记者统计发现,持牌地方AMC中,民营地方AMC共有13家,从上述信息来看,已经出现经营困境的民营地方AMC就达7家,超过半数。

对于多家民营AMC陷入困境的原因,标普信评金融机构评级部总经理李迎在接受记者采访时分析认为,主要有三个方面。首先,不良资产管理公司的资产端为不良资产,不良资产流动性很差,变现时间不确定;如果要在资产端流动性差的情况下保持良好的流动性,确保不发生违约,就需要有很强的融资能力,能够得到商业银行的持续支持。没有国资背景的民营AMC很难多年保持稳定的外部融资。其次,不良资产管理公司资产质量的顺周期性很强,在经济下行周期,不良资产的变现难度加大,回收率下降;同时,很多不良资产的回收依赖房地产资产,在目前的房地产市场环境下,房地产类资产的保值增值以及变现难度大。最后,地方AMC并非银行业金融机构,虽然有一定的监管制度约束,但是在监管强度上远小于银行业金融机构,在业务方向、风险管理、内部控制、公司治理方面更容易发生问题,导致经营困难。

据了解,地方AMC中,除十余家由民企控股以及极个别由央企、外资控股的企业外,其余绝大部分为地方国资控股企业,具体控股机构包括地方财政、地方国企以及地方金控集团等。由于AMC业务具备较强的政策属性,国资背景AMC较民营企业在业务资源获取、资金支持、融资渠道、融资成本等方面更具优势。近两年,地方国资进一步增持地方AMC的趋势也颇为明显。

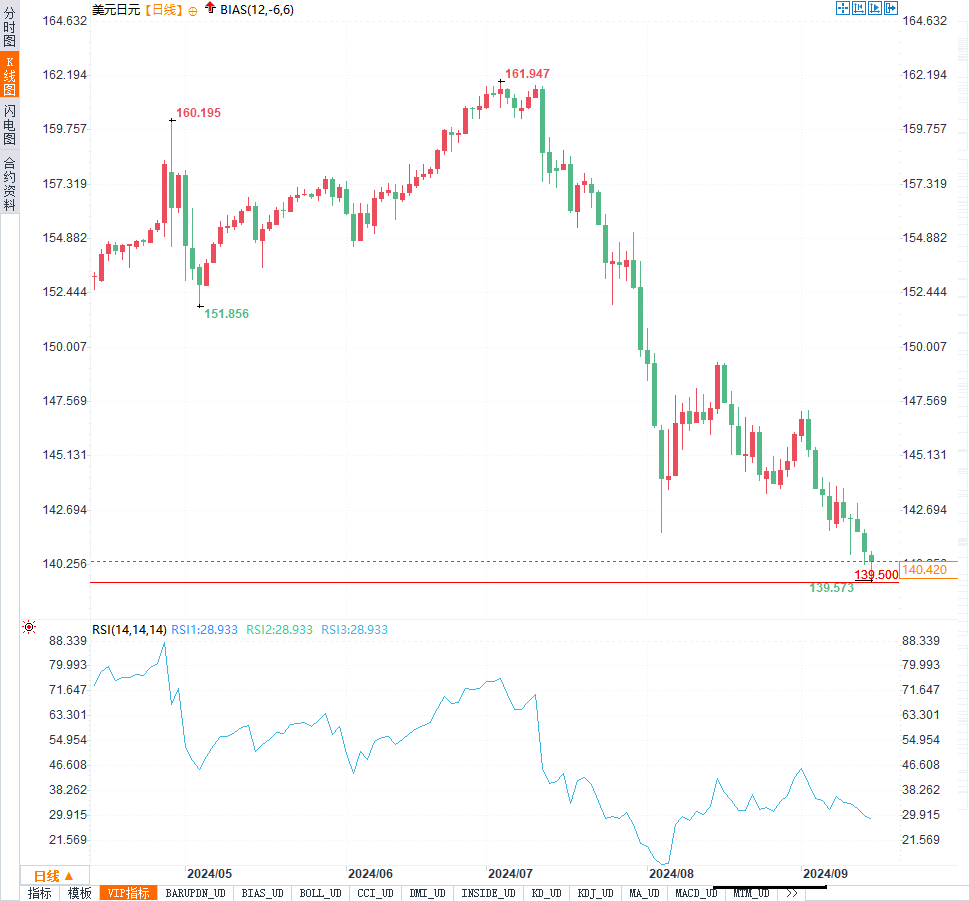

对于民营地方AMC当前面临的市场形势,李迎向记者表示,目前的融资环境不太支持民营地方AMC高杠杆经营。根据标普信评调整以后的数据,目前国有主流地方AMC的杠杆倍数(总债务/净资产)大约为4倍。地方民营AMC很难找到稳定的融资来源维持4倍左右的杠杆率,并保证不发生流动性风险。如果低杠杆经营,业务规模太小,资本金消耗很快,很难实现可持续性的不良处置业务模式。

“不良资产管理行业的政策性属性在加强,纯市场化属性下降;近年来地方AMC的大规模不良收购往往是国有AMC在地方政府的安排下收购当地高风险银行的资产包。这些业务第一目的是维护当地金融稳定,化解当地金融风险,并不是纯市场化业务。这样的业务只能由国有AMC开展,民营地方AMC没有太多业务机会。”李迎称。

那么,民营地方AMC该如何走出当前困境?中国特殊资产综合服务平台资芽网创始人张洛夫认为,增资扩股和加强流动性管理,对当前民营地方AMC尽快走出困境,更好发挥其处置职能和效率有较强的支撑作用。“在宏观经济下行背景下,民营地方AMC需积极拓展境内外融资渠道,同时要不断创新和丰富处置方式和手段,提升资金回收效率,缓解不良资产积压造成的压力;同时还应做好打持久战的准备,保有合理的流动性储备并兼备良好的流动性管理能力,方可使其更好地抵御市场波动的冲击。”

“由于没有很稳定的长期融资,民营地方AMC很难效仿国有AMC的业务模式。”李迎表示,如果要走出困境,民营地方AMC需要在特定领域建立独特的专业化能力,例如具有更高效率的,同时有效控制暴力催收风险的个贷不良催收体系,或某些专业领域独到的辨别潜在优质资产的能力或资产变现能力。

“民营地方AMC需要结合自身股东背景、所在区域,立足行业的特点,建立‘小而美’的专业化团队,在细分赛道上深耕,而不应盲目做大规模,要以质取胜,做厚盈利,形成经营优势和特色,最终才能跨越周期。”金乐函数分析师廖鹤凯向记者表示。

全部评论

留言在赶来的路上...

发表评论