来源:芝商所CMEGroup

小麦作为我国40%人口的口粮作物,其价格受政策影响较大。有关部门通过生产补贴政策、最低收购价政策、政策粮吞吐和进口配额制度等方式,有效维持小麦市场平稳运行。笔者通过分析近10年来小麦、玉米比价的走势及特点,解读小麦市场价格走势,帮助市场参与者分析研判市场。

小麦与玉米的价格联动性越来越强

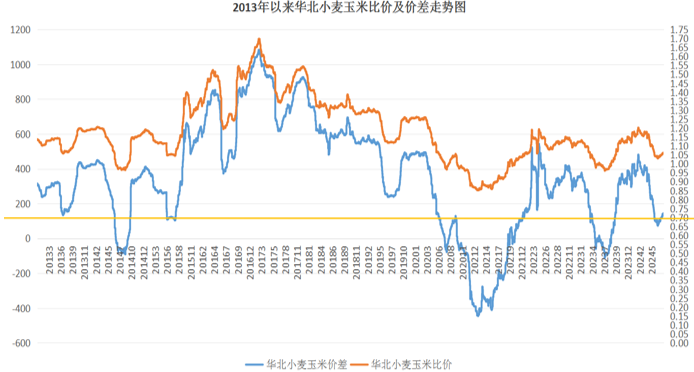

比价关系是一个动态的概念。比价,顾名思义,是两个品种的价格在一定周期内的动态表现。小麦和玉米在不同供需基本面下的走势是不同的,正因为这种不同,就存在一个可以对比的可能性,即所谓的高估和低估。小麦和玉米作为主要的饲料原料,它们之间的比价关系直接影响着小麦在饲料中的使用量。

近年来,随着饲料生产技术的进步,小麦替代玉米用于饲料的障碍逐渐消除,在替代性不断增强的背景下,小麦市场与玉米市场不再是相互独立,而是紧密相关。因此,在分析小麦供需平衡及运行情况时,需要充分考虑小麦、玉米之间的价格联动。可以说,小麦饲用量对一定条件的市场价格有着“定价权”的作用。

小麦替代玉米饲用已不存在技术障碍

尽管小麦是世界上最主要的口粮作物,但其在饲料中已广泛应用。美国农业部供需报告显示,上世纪70年代以来,全球小麦消费量中,有20%~25%为饲料消费。在俄罗斯和欧盟等地,这一比例则更高,可达30%~50%。

对于我国而言,小麦主要用于口粮消费,我国饲料配方中以玉米、豆粕、麸质、糙米、薯类等为主。除麦麸外,有部分不宜食用的低品质小麦用于饲用。小麦的粗纤维含量和玉米相当,粗脂肪含量低于玉米,但蛋白质含量高于玉米,同时小麦的能量也较高。前些年,受技术限制,小麦添加比例高时会导致畜禽腹泻,近年来,随着添加少量酶等方式,已经可以克服小麦的缺点,小麦替代玉米用于饲料已不存在技术障碍。

据了解,猪料中小麦替代玉米的比例为小猪0~20%、母猪20%~30%、育肥猪最高可达100%;禽料中,蛋禽小麦替代比例低于肉禽,比例25%~30%,鸭料、肉鸡料替代上限理论可达100%;但水产料中,小麦刚性添加比例一般为20%,几乎不使用玉米。

近10年来小麦玉米比价走势及特点

2013年至2016年:小麦、玉米比价≥1.06且震荡向上。

通常情况下,小麦比玉米高150元/吨以内时(大约对应比价为≤1.06),小麦有饲用替代优势,实际替代优势价格会根据蛋白粕和其他谷物原料的价格变动。在2011年至2012年玉米价格大涨的带动下,国内玉米连续数年大幅增产,玉米价格持续承压,小麦与玉米的比价合理回归。2012年之后,国际玉米市场价格不断下跌,而国内玉米价格在政策性收购支撑下相对坚挺,国内外价差长期居高不下,国内政策性玉米难以顺利进入流通环节,库存不断累积。因此,2016年国家实行玉米收储制度改革,国内玉米实施市场化收购价补贴机制,在较短时间内出现大幅下跌走势。小麦与玉米的比价大幅扩大,最高达到1.7,远高于1.06这一正常水平,小麦饲用得到明显抑制。国家粮油信息中心估计,2013/2014~2016/2017市场年度小麦饲用量分别为1450万吨、1430万吨、750万吨、1020万吨,均属正常年份水平。

2017年至2020年三季度:小麦、玉米比价≥1.06且震荡向下。

2016年玉米收储制度改革后,玉米产量增长势头放缓,市场供需关系改善,玉米价格开始低位企稳反弹,小麦与玉米的比价随之逐渐回归。同时,伴随着粮食收储制度改革的深入推进,国内小麦市场化程度明显提高,托市小麦也处于去库存周期。在此阶段,小麦与玉米的比价从最高的1.7逐渐收窄,但仍在1.06以上,小麦并未大规模进入饲用领域。国家粮油信息中心估计,2017/2018~2019/2020市场年度小麦饲用量分别为1500万吨、1800万吨、1550万吨。

2020年三季度至2021年四季度:小麦、玉米比价≤1.06。

随着临储玉米去库存周期结束,叠加国际市场价格上涨等因素,国内玉米价格持续走高,带动小麦与玉米的比价进一步降低,并出现倒挂,导致小麦替代玉米数量明显增加。国家粮油信息中心监测显示,2021年上半年小麦、玉米比价最低触底0.85,2020/2021、2021/2022年度小麦饲用量分别为3800万吨、3500万吨,较常年水平高2000万吨以上。为抑制过热的市场,有关部门启动政策性小麦投放工作,据统计,2020年三季度至2021年四季度最低收购价小麦共成交5373万吨;同时,上述时段进口小麦到港量1468万吨,有效补充了国内需求。

2022年至今:小麦、玉米比价阶段性≤1.06。

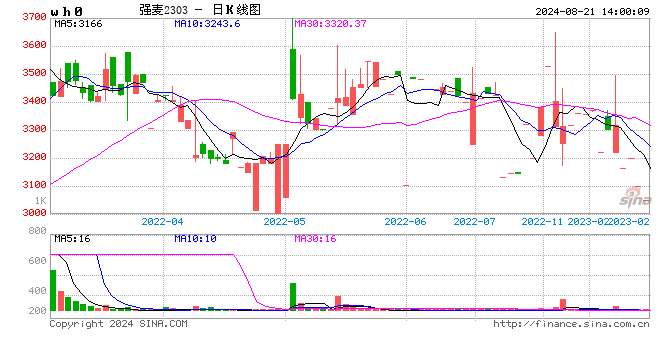

由于2021年小麦大量饲用替代推高麦价,2022年储备企业轮出谨慎,叠加俄乌冲突爆发,国际小麦价格暴涨,一定程度上也推高国内小麦看涨预期。随着小麦价格持续上涨,主产区小麦价格创下3220元/吨的历史高位,小麦、玉米比价升至1.06以上。但总体来看,小麦市场总供给大于总需求,因此,2023年和2024年新季小麦上市期间,小麦价格为全年最低,阶段性具有饲用性价比优势。

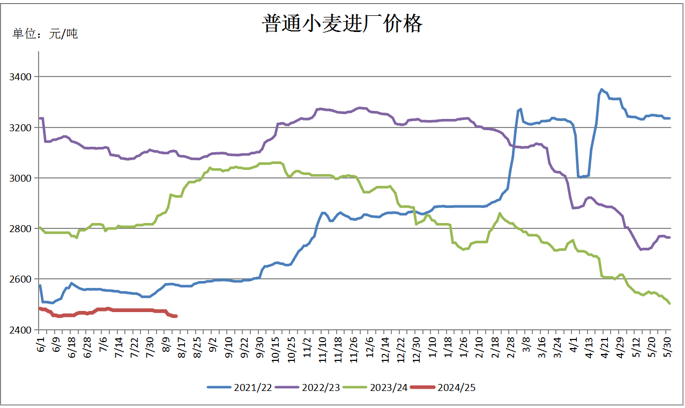

今年新麦上市以来行情变化轨迹

小麦价格自2023年春节以来总体呈下跌走势,尤其是今年新季小麦上市以来,小麦市场“风光不再”,开秤价格同比低开100元/吨左右,较2022/2023年度的历史高位开秤价低600元/吨以上。笔者通过对今年新麦上市以来的市场特点进行梳理,重点分析新麦价格走势及形成原因。

2024年新麦上市前,市场整体呈现极度看空预期,其主要原因:

一是秋播以来气象条件总体有利,小麦丰产预期强。即使上市前河南等地出现干热风天气,但整体影响区域较小,并未更改丰收大局,因此对麦价的提振非常有限,小麦价格上涨几天后就再次回归下跌走势。

二是此前连续两个市场年度库存大量结转,市场供给压力大。2022/2023年度小麦大丰收,但麦价受国际市场影响持续高位运行,小麦饲用替代数量较少,造成当年2000万吨以上的库存结转至下一年度。2023/2024年度尽管在新麦上市初期出现“烂场雨”现象,导致饲用等级小麦增加,但存粮主体抓住新麦上市这一全年价格低点时机,大量购买食用和饲用等级的小麦。小麦价格上涨速度过快,在新麦上市两个月后很快就退出饲用领域,导致市场普遍高估当年小麦饲用数量,并在市场年度结束前大幅修正预期,小麦价格开启下跌通道。

三是人口结构变化叠加疫情过后囤货减少,小麦食用消费下降。我国新增人口减少,人口老龄化严重,导致整体主食消费量减少,叠加经济增速放缓,居民消费欲望不强、信心不足,外出就餐消费减少使得餐饮浪费减少。同时,房地产等行业不景气,工地开工不足,从事重体力工作的人减少,农民工返乡也导致主食消费下降。总体来看,2024/2025年度小麦供给大于需求,导致小麦价格同比低开,且上涨动力不足。

为应对小麦价格过度下跌的风险,有关部门在新麦上市前后多措并举,稳定小麦市场。4月30日中储粮发布公告,自5月6日起中储粮暂停中央储备小麦轮出销售,直至本年度新季小麦集中上市收购基本结束。随后在河北、山东收获接近尾声时,6月初以来中储粮分批发布增加储备公告,以2500元/吨的价格挂牌收购新季小麦,有效提振市场,各收购主体以持平或略低于中储粮收购价的水平挂牌收购。中储粮增储小麦挂牌价实际上已成为当前麦市的“政策顶”,一定程度上也体现了市场的看空预期。因此,新麦上市以来价格窄幅震荡,呈现“政策市”下平稳运行的行情。

全部评论

留言在赶来的路上...

发表评论