在新茶饮迈入销售旺季的这个火热夏天,奈雪的茶(2150.HK,股价1.48港元,市值25.38亿港元)却业绩遇冷。

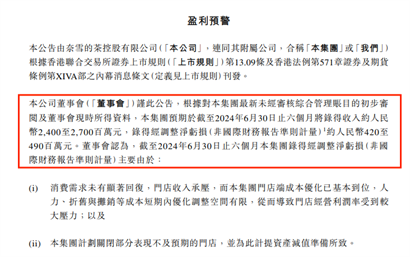

8月2日晚,奈雪的茶(以下简称“奈雪”)发布2024年上半年业绩预告。公告显示,截至2024年6月30日止六个月公司营收预计约24亿元~27亿元,经调整净亏损预计约为4.2亿元~4.9亿元。

作为“新式茶饮第一股”,奈雪在2021年成功登陆港股市场时,总市值一度超300亿港元。8月5日,奈雪股价报收1.48港元/股,下跌15.91%,总市值约25亿港元,不足最高市值纪录的十分之一。

过去三年,新茶饮赛道一路狂飙,“玩家”来势汹汹,加速跑马圈地,竞争亦愈发激烈。相较于仍在狂奔的其他同行,奈雪的前进速度则稍显缓慢。2023年,曾坚持直营模式的奈雪的茶也开放加盟,但如今看来,其也未能“助力”公司迎来渴望中的爆发式增长。

门店收入承压上半年预亏超4亿元

在2023年刚刚扭亏为盈后,今年上半年,奈雪预计将再次亏损。

据公司业绩预告,截至2024年6月30日止六个月公司营收预计约24亿元~27亿元,经调整净亏损预计约为4.2亿元~4.9亿元。而2023年同期,奈雪的茶收入约为25.94亿元,经调整净利润为7020万元。

对于业绩预计变动的原因,奈雪表示,主要由于受消费需求影响门店收入承压,门店端成本优化已基本到位,人力、折旧与摊销等成本短期内优化调整空间有限;同时,公司计划关闭部分表现不及预期的门店,并为此计提了资产减值准备。

图片来源:奈雪的茶业绩预告

百联咨询创始人庄帅在接受《每日经济新闻》记者采访时表示:“一方面,无论是价格、商品创新、管理方面等奈雪的竞争力都在下降;另一方面,直营模式的投入太大,开店效率也相对较低;此外,没有参与低价竞争和大力开放加盟,随着整个赛道低价竞争的加剧和开店速度加快,奈雪的竞争力变得更弱了。”

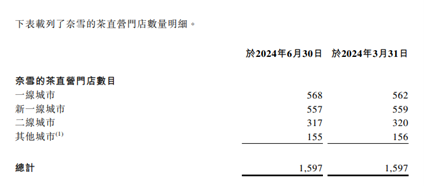

今年7月,奈雪曾公布2024年第二季度运营情况称,在2024年第二季度,集团新增48家直营门店,关停48家直营门店。截至2024年6月30日,集团共经营1597家直营门店,另有297家加盟门店。公司预计2024年全年新开直营门店规模低于往年,且会调整或关闭部分表现不佳的直营门店。

奈雪的茶直营门店数情况 图片来源:公告截图

《每日经济新闻》记者注意到,自2021年上市以来,奈雪的业绩一直不及预期。财报显示,2021年―2023年奈雪营收分别约为42.96亿元、42.92亿元、51.64亿元;经调整净利润则分别约为

全部评论

留言在赶来的路上...

发表评论